3月26日(倒计时14天),注定将是不平凡的一天,这一天,石油人民币将启航!启航!!

挂牌交易倒计时

3月大事多。两会尚未闭幕,备受关注的中国版原油期货也将于2018年3月26日在上海期货交易所子公司——上海国际能源交易中心挂牌交易。

千呼万唤始出来的中国原油期货的上市,不仅为中国争取亚太地区原油定价权奠定了基础,而且原油期货以人民币计价,意味着“石油人民币”正式启航,人民币国际化进程更进一步。

在原油期货正式上市交易之前,一方面,许多期货公司在紧锣密鼓地帮助客户在开户等方面做准备,力求在这个即将上市的新期货品种上大展拳脚;另一方面,经过一两年的调研准备,原油期货在交易系统等技术环节也已经做好充足的准备工作。

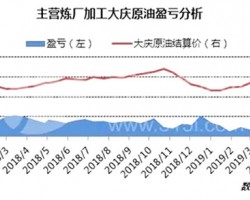

业内人士预言:随着原油期货的上市和不断成熟,国内炼化企业抵御原油价格波动风险的能力越来越强,其经营业绩也将越来越稳定,行业将步入加速发展期。”

挂牌交易倒计时,听听专家声音。

几点认识

1、中国原油期货的推出可以提高我国在国际石油市场定价的影响力

虽然我国是世界石油消费大国,原油进口量占世界增量比重很大,但我国在国际油价中的影响力很低,重要原因之一就是长期以来国内原油期货市场缺失,石油的“价格安全”风险很大。由于缺少风险对冲机制,国际油价大幅度波动不但对国内经济、社会稳定产生很大影响,而且直接影响石油企业生产经营平稳运行。因此,如果能够成功推出原油期货,将有益于中国的石油安全和可持续发展。

2、推出原油期货还有益于推动国内成品油的价格改革

长期以来,我国成品油价格由政府制定。自2013年3月实行新机制以来,实现了国内成品油价格与国际油价有条件联动,并逐步与国际油价接轨。这种机械式的被动调整最主要的问题是不能反映国内成品油的供需变化,使得政府制定的价格与市场经常有较大的偏离。

原油期货交易可以反映市场微观主体的预期、需求和生产成本等,具有价格发现功能。因此,开展国内原油期货交易有助于形成国内石油供需的晴雨表。若原油期货交易成功,也有利于后期成品油期货交易品种的推出,推动国内成品油定价机制的改革。

3、原油期货市场可以为国内石油企业提供套期保值、规避风险的渠道

长期以来,我国成品油价格由政府制定。自2013年3月实行新机制以来,实现了国内成品油价格与国际油价有条件联动,并逐步与国际油价接轨。这种机械式的被动调整最主要的问题是不能反映国内成品油的供需变化,使得政府制定的价格与市场经常有较大的偏离。

原油期货交易可以反映市场微观主体的预期、需求和生产成本等,具有价格发现功能。因此,开展国内原油期货交易有助于形成国内石油供需的晴雨表。若原油期货交易成功,也有利于后期成品油期货交易品种的推出,推动国内成品油定价机制的改革。

后续影响

1、提供了一个规避市场价格波动风险的手段和平台

目前国内石油公司参与境外期货交易,主要目的是与实货贸易进行风险对冲,但存在交易品种、国内外价格走势不一等风险,套保效果难以保证。

国内原油期货的推出,能够提供流动性和基于国内石油供需而形成的期货价格,无疑给国内石油公司提供了更合适的风险规避工具和手段。

通过期货市场的套期保值功能规避市场价格波动风险,可以锁定企业成本及利润,节约企业采购或销售成本。

2、提供权威市场价格信号,更好地指导公司生产经营

中国石油期货价格更好地反映了国内石油供需状况,随着国内供需状况的改变而变化,公司可以利用国内期货市场的价格信号洞察市场变化,更好地优化企业的生产经营。

3、中国原油期货交易将对传统经营模式产生冲击

原油期货上市预示着石油金融化的趋势将加速,期货市场对现货市场的影响力将加大,石油产业链相关企业参与期货套保的力度将加强,基于期货层面的期现结合的经营模式和虚拟库存等业务创新模式将增多,这对于集团公司以生产加工为主的经营模式将是极大的挑战。

4、中国原油期货推出将加剧国内市场的竞争

建立我国原油期货市场的同时,要进行石油行业体制改革,放开市场,吸引国内外市场参与者交易,形成多元主体竞争的局面。这将对以中国石油、中国石化和中国海油三大石油公司为主的市场格局产生直接冲击。在未来国内市场供需形势相对宽松的环境下,市场竞争将更趋激烈。