各自不同的开局之后,民营大炼化项目将迎来各自不同的命运。而他们共同面对的都是充满变数的市场前景,以及难度极高的项目运营条件,未来每一步,都将关系生死。

在过去近20年左右的时间里,中国石化行业经历了四次大规模的扩张,也是在20多年前,民企掀起了一股进军石化产业的热潮。不过,当时民企所进入的领域主要聚集在化工行业,以及规模200万吨以下的小炼化产业。千万吨级别以上的炼油一体化项目从四五年前才真正对民企开放。

这一波民营大炼化项目中最引人瞩目的,当属浙江石油化工有限公司(以下简称浙石化)4000万吨/年炼化一体化项目。该项目总投资1730亿元,位于浙江舟山鱼山岛,是全浙江、全中国、乃至全世界投资最大的单体产业项目,其一期工程原计划于2018年底建成投产。

但令人唏嘘的是,上述项目的建设周期远超计划。

2019年1月初,舟山群岛被灰蒙蒙的云低低地笼罩着,绵绵细雨连着下了好几天,鱼山岛被浑浊的土黄色海水包裹着。《能源》记者乘坐“岱山9”渡轮,经过一个多小时的航行后,登上了鱼山岛。岛上川流不息的施工车辆和众多有待安装的设备告诉我们:浙石化大炼化项目仍然处于建设施工之中,建成还有待时日。

除了浙石化之外,恒力集团、盛虹集团也启动了千万吨以上的大炼化项目。在2018年的最后一个月里,前者2000万吨炼化一体化项目常减压装置投料开车,后者1600万吨炼化一体化项目正式开工。各自不同的开局之后,民营大炼化项目将迎来各自不同的命运。而他们共同面对的都是充满变数的市场前景,以及难度极高的项目运营环境。如果建设运营顺利,这几个大型民营炼化项目将改变中国炼化产业格局,奠定民企三分天下的基础;否则,这些民营炼化掌舵人押注上千亿元的大炼化项目,恐将走上一条高危高压的坎坷路。

焦灼的工期

为了赶工期,浙石化在2018年12月底就做出了春节不放假的决定。但这也无法改变其2018年年底前无法投产的现实。在2018年3月15日召开的浙石化项目建设专题推进会上,舟山市的各级政府官员督导浙石化要力保2018年底完成项目一期初步投产,并表态舟山要倾全市之力确保该项目平稳落地。而浙石化董事长李水荣在2018年5月接受媒体采访时也明确表示:“项目第一期(2018)年底前争取投产,我们的目标是11月份油进去,到年底全线打通。”截止发稿前,浙石化一期项目尚未达到投料开车的条件。公开资料显示,该项目于2017年7月正式开工,若要在2018年12月底之前初步投产,则建设工期不足18个月。不愿具名的业内人士评论说,“这个事情的关键问题在于暴露了浙石化对工期预计的不合理,反映了其管理层对大炼化项目管理能力的欠缺。

”毫无疑问,大炼化项目施工难度极其高,能够按照预期投产的恒力集团可以说是幸运的。恒力集团董事长陈建华亲自挂帅,对其2000万吨的炼化项目投入了自己最大的精力,几乎在每一个重大节点都召开项目推进会,督促各部门抢工期。

经过19个月的建设,恒力炼化一体化项目投料试生产。12月15日9时58分,陈建华特意选择了一个吉利的时辰,打了一条红色的领带,亲自按下投料键,启动恒力炼化储运罐区原料供料泵。这标志着其1#常减压蒸馏装置开始进油,投料开车。

跟浙石化和恒力集团相比,盛虹集团的大炼化项目在开工之前就显得更加谨慎。盛虹1600万吨炼化一体化项目位于江苏省连云港石化产业基地和连云港徐圩港区,项目建设周期36个月,建设投资714亿元。

其预估的建设周期远超过浙石化和恒力集团,开工时间也较晚。2018年12月14日,在连云港徐圩新区举行的江苏省重大项目现场推进会议上,盛虹集团1600万吨炼化一体化项目正式开工。预计将于2021年建成投产。

盛虹集团的大炼化项目之所以动作较慢,可能与其之前未上市,融资能力较弱有关。2018年8月,盛虹集团宣布借壳东方市场(江苏吴江中国东方丝绸市场股份有限公司)上市。同年9月,盛虹集团实际控制人缪汉根正式当选为东方市场董事长、总经理,东方市场更名为东方盛虹。

资金的压力

强大的融资能力和资金保障是民营大炼化项目建设运营的关键因素。这些新跻身千万吨大炼化产业的民营企业都具有同一个身份——上市公司,而且有的是在成为上市公司之后,才正式开工建设。

因资金链紧张出现危局的民营石化企业并不鲜见。曾经号称中国最大民营石化企业的宝塔石化去年陷入了票据兑付难题。浙石化是2015年创立的民企控股、国企参股的混合所有制合资公司,荣盛石化控股51%,浙江桐昆和巨化集团分别持股20%,舟山海洋综合开发投资有限公司持股9%。

世界上最大原油生产商沙特阿拉伯国家石油公司(Saudi Aramco,下称沙特阿美),拟入股浙江石化炼化一体化项目,在10月18日召开的第二届世界油商大会上(IPEC),沙特阿美全球高级副总裁祝戴明(Abdulaziz M.Al-Judaimi)发言中提及。据匿名透露,沙特阿美计划接手的是浙江省政府代持的9%股权。

浙石化大炼化项目的环评报告显示,该项目总投资1730.85亿元,建设投资1574.87亿元,建设期利息88.14亿元,流动资金67.83亿元;其中一期项目投资901.56亿元,建设期利息45.99亿元,流动资金33.84亿元,一期主体工程投资为748.31亿元。项目总投资中,30%为企业自有资金,其余为银行贷款。

以一期项目901亿元的总投资来看,荣盛石化持股51%,需要投入自有资金超过130亿元。根据荣盛石化财务报告,其2017年营业收入为705亿元,总资产为620亿元,净利润20亿元,预计其2018年净利润可能达到24亿元

显然,荣盛石化的自有资金要凑齐130多亿元的投资难度不小。为了筹集资金,该公司于2017年7月启动了规模为60亿元的非公开发行,募集资金扣除发行费用后将全部用于浙石化4000万吨炼化一体化项目。

恒力的炼化一体化项目比浙石化的装置较少,总投资也较少,约为740亿元。恒力的做法与荣盛类似,也是通过发行股份募集了70亿元投入到其一体化项目里。另一方面,恒力集团则与国家开发银行等8家银行共同签署310亿元人民币、12亿美元的银团合作协议,总计获得约400亿元的贷款支持。

盛虹集团的1600万吨炼化一体化项目虽然比恒力的规模略小,但该项目总投资高达775亿元。刚刚开工的盛虹集团,接下来也将面临筹集资金的难题。

被夹击的市场

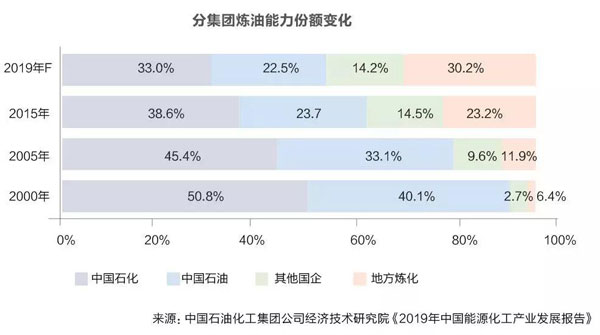

其实,除了民企新建大炼化项目,央企、国企、以及外企,都正在布局中国炼化产业的道路上前赴后继。火热的市场气氛背后是竞争不断加剧的市场环境。

目前,国内已经在建或有计划建设的千万吨级以上炼化项目已经超过10个,炼化一体化项目产能正以史无前例的速度扩张。

炼油产能过剩的形势已经非常严峻。据中国石油集团经济技术研究院发布《2018年国内外油气行业发展报告》称,2018年中国石油表观消费为6.25亿吨,同比增加0.41亿吨,增速为7%。2018年国内炼油能力过剩0.9亿吨/年左右,而2019年的过剩产能则将升至约1.2亿吨/年,同比增长三分之一。

与此同时,PX等其他化工装置的扩能步伐也在加快,过剩难以避免。据2018年5月中国石油和化学工业联合会发布的《2018年度重点石化产品产能预警报告》,预计2020年我国PX产能将超过3300万吨,2025年有望超过4000万吨。而2017年国内PX需求量只有2337万吨。随着浙江石化一期和恒力石化两大项目建成,我国将新增850万吨/年PX产能,预计2021年我国PX产能将达3983万吨。

“尽管我国PX、PTA等进口量很大,民营企业扩大该部分产能可以弥补缺口,但是长远来看,仍需要专注于差异化产品,才能具备更大的竞争力和利润空间。”祝昉对《能源》记者表示,“包括聚乙烯在内的化工产品进口量虽然比较大,但是大多是高端化产品如茂金属催化剂等,目前国内很多企业不具备生产能力。对于民营企业来讲,产品路线仍需慎重考量。”

不过,也有不少业内人士对新增的民营炼化一体化项目未来的市场看好。“从整个中国的炼化产能来看,炼油产能过剩已经非常严峻,而烯烃和芳烃等基础化工原料产能严重不足。这些大型炼化一体化项目整体上还是具有较强竞争力的。”

另一方面。市场环境还新增了对这些项目利好的因素。上述业内人士表示,2018年2季度开始实施了成品油消费税新政,对成品油经销商变票和虚开增值税发票重拳出击,这将淘汰那些侵蚀合法合规产能利润的落后产能,合法合规产能将逐步进入供求平衡(甚至紧平衡)的改革红利收获阶段。的确,正是有了使得市场更加开放、公平的因素,也吸引了更多的外资投入到炼化产业。而外资企业的进入,恐怕将进一步压缩民营企业的生存空间。

2017年版的《外商投资产业指导目录》减少了限制性措施30条至63条,同时继续鼓励外资投向先进制造、高新技术、节能环保、现代服务业等领域,石化行业同样成为外资看好的领域。外资除了新投资化工厂,还正在加快布局成品油销售市场。壳牌、BP都正在积极新建加油站,壳牌还获得了首个外资企业的成品油批发资质。这使得石化下游产业的竞争更加激烈。

成品油销路难题

成品油过剩局面已经可以预见,持续不断扩大的产能又要在何处安放?浙江石化与恒力的炼化一体化项目将成为2019年新增产能的主力,其成品油销售环节成为业内担忧的主要问题。

据了解,浙江石化一期主要产品中,成品油836万吨(航煤284万吨,柴油172万吨,汽油379万吨),芳烃450万吨,烯烃约320万吨。

恒力炼化一体化项目主要产品包括成品油990万吨(航煤370万吨,柴油160万吨,汽油460万吨),芳烃488万吨,烯烃约380万吨。整体而言,成品油和石化产品的比例约为1:1。

如此大规模的炼油产能,在布局之初是作何考量呢?卓创资讯成品油分析师杨霞认为,大型一体化炼油项目必有其建设合理性。“虽然国内炼油产能总体过剩,但由于国内炼油行业发展的历史原因,在全国范围内并没有实现炼油供应与需求的合理布局,目前诸多炼油产品仍然需要跨区域流通。”

杨霞说,从企业角度看,炼厂布局与市场的不匹配,在很大程度上影响了其整体竞争力。多数是以“单炼厂”为单位的盈利性驱动发展。所以,无论是以全国视野还是从企业的角度来看,新建炼油产能更多是为了实现全国产能战略布局的优化。

从一些公开资料上可以窥见恒力和浙石化恒力对其未来成品油销路的谋划。恒力与中石油、中石化和中化建立了合作关系,在成品油销售等方面展开业务合作。

浙石化则主要依靠与浙能集团的合作打开成品油的销路。两家公司共同出资投资设立了浙江省石油股份有限公司(以下称浙江石油),浙江石油则计划建设100万吨能力的燃油加注设施以及700座分布式综合能源供应站,以消纳浙石化的成品油。

不过,杨霞认为,在我国加油站行业,中国石油和中国石化“两桶油”占比过半,剩余部分民营加油站占比较大,格局已经相对稳定。所以,即使外资企业通过走高端差异化路线或许会抢占部分市场份额,但很难挑战国内现有竞争格局。

另一方面,加油站的位置是决定加油站盈利与否的重要因素,国企在城区及高速上的占比较高,而民营加油站非城区占比居高。

除了国内的销路,出口也是民营大炼化项目未来产品销路的主攻方向。2019年国家成品油出口配额下放力度增强,年度出口量将再上新高度。截至目前,2019年第一批成品油出口配额已全部下发,共计2150万吨,其中一般贸易方式1836万吨,占85%;加工贸易方式314万吨,占15%。与去年同期相比,配额总量同比上涨8%,其中一般贸易同比上涨13%,加工贸易同比下跌16%。

有业内人士认为,鉴于国内炼化过剩的局面,民营炼化项目未来拿到成品油出口配额的难度应该不大,政府部门应该会鼓励他们出口成品油。而且从其的地理位置来说,成品油出口也是比较便利的。

不过,对于刚进入成品油行业的民企来说,出口成品油亦是一项复杂的系统性工程。无论是经验丰富的石化央企,还是对国际市场驾轻就熟的外企,都是其非常强劲的竞争对手。未来摆在他们面前的道路仍然坎坷,每一步选择,都将与生存关联。